兴发集团:磷化工一体化布局,传统+精细两翼齐飞

1 資源+能效+技術(shù)優(yōu)勢,鑄造磷化工行業(yè)龍頭

1.1 公司是磷化工行業(yè)龍頭,外延內(nèi)生縱橫發(fā)展

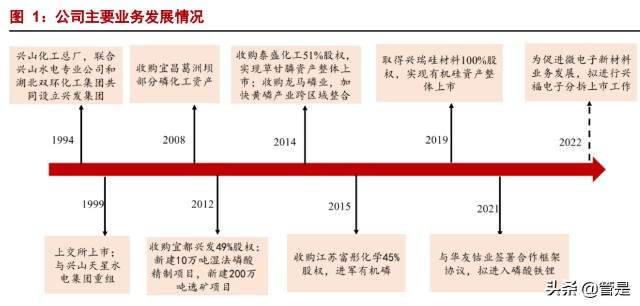

近30年磷化工產(chǎn)業(yè)鏈深耕,外延內(nèi)生鑄造行業(yè)龍頭。興發(fā)集團于1994年由興山化工總廠聯(lián)合興山水電、湖北雙環(huán)化工共同設(shè)立并于1999年在上交所上市,通過兼并收購及自建等方式一方面不斷增強公司磷礦石及水能資源,另一方面不斷外拓業(yè)務(wù)邊界,先后實現(xiàn)草甘膦、有機硅、濕電子化學(xué)品以及磷酸鐵鋰的布局。回顧近30年的發(fā)展歷程,興發(fā)集團可以說是發(fā)源于湖北興山、依托本地豐富的水能、磷礦資源發(fā)展起來的大型精細磷化工企業(yè),當(dāng)前已經(jīng)形成食品級、牙膏級、醫(yī)藥級、電子級、電鍍級、工業(yè)級、飼料級等各類產(chǎn)品15個系列591個品種,是全國精細磷產(chǎn)品門類最全、品種最多的企業(yè)之一。

產(chǎn)能方面,公司擁有磷礦石產(chǎn)能規(guī)模415萬噸/年,在建后坪磷礦200萬噸/年采礦工程項目,預(yù)計2022年下半年建成投產(chǎn)。此外,公司還擁有草甘膦18萬噸(5萬噸在建,預(yù)計2022年Q2投產(chǎn))、有機硅單體36萬噸(40萬噸在建,預(yù)計2023年年中投產(chǎn))、黃磷16萬噸,精細磷酸鹽20萬噸、甘氨酸10萬噸、磷銨100萬噸、濕電子化學(xué)品近10萬噸產(chǎn)能布局。

1.2 主營收入穩(wěn)步增長,利潤中樞不斷上移

過去8年,公司收入穩(wěn)定增長,利潤中樞不斷上移。2014年因收購湖北泰盛和龍馬磷業(yè)業(yè)績大增;2017—2018年受益于有機硅、草甘膦價格上漲,公司盈利顯著增加。2020年,受濕法磷酸精制工藝突破產(chǎn)量提升,有機硅產(chǎn)能增加,公司實現(xiàn)營收183.2億元,同比增長1.54%;實現(xiàn)歸母凈利潤6.24億元,同比增長106.29%。2021年受益于全球經(jīng)濟復(fù)蘇,有機硅、草甘膦、二甲基亞砜、黃磷價格大漲,根據(jù)公司年報,2021年,興發(fā)集團實現(xiàn)營收236.07億元,同比增長28.88%;實現(xiàn)歸母凈利潤42.47億元,同比增長583.58%,業(yè)績創(chuàng)歷史新高。總體而言,受益于產(chǎn)業(yè)鏈布局日趨完善,產(chǎn)品品類不斷增加,過去8年,公司收入穩(wěn)定增長,利潤中樞不斷上移。

磷化工及有機硅貢獻主要營收,電子化學(xué)品助力多元發(fā)展。公司近年來磷化工、有機硅營收占比不斷提高,盈利較低的貿(mào)易業(yè)務(wù)不斷縮減。草甘膦、有機硅毛利貢獻不斷提升,與磷礦石、黃磷和下游產(chǎn)品逐漸形成兩足鼎力,收入結(jié)構(gòu)逐漸多元化發(fā)展。

1.3 打造循環(huán)經(jīng)濟產(chǎn)業(yè)鏈,公司具備成本優(yōu)勢

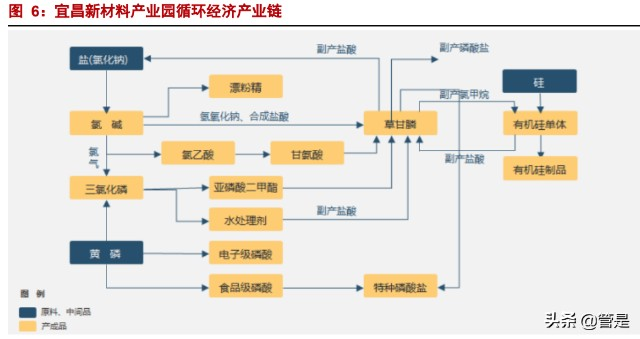

“礦肥化結(jié)合”+“磷硅鹽協(xié)同”,公司打造循環(huán)經(jīng)濟產(chǎn)業(yè)鏈。磷化工產(chǎn)業(yè)鏈屬于高耗能高污染行業(yè),隨著環(huán)保政策的日趨嚴格,“三廢”治理問題成為磷化工行業(yè)準(zhǔn)入及發(fā)展的重要壁壘。興發(fā)集團利用不同產(chǎn)品間的共生耦合關(guān)系,不斷加強技術(shù)創(chuàng)新和工藝改進,形成了各個主導(dǎo)產(chǎn)品環(huán)環(huán)相扣、環(huán)環(huán)生金的循環(huán)經(jīng)濟產(chǎn)業(yè)鏈。一方面,將產(chǎn)業(yè)鏈上游的廢物或副產(chǎn)品轉(zhuǎn)變?yōu)橄掠蔚脑牧希涣硪环矫妫瑢a(chǎn)業(yè)鏈下游的廢物或副產(chǎn)品通過加工轉(zhuǎn)變?yōu)樯嫌蔚脑稀R硕忌鷳B(tài)工業(yè)園“礦肥化結(jié)合”循環(huán)經(jīng)濟產(chǎn)業(yè)鏈與宜昌新材料產(chǎn)業(yè)園“磷硅鹽協(xié)同”產(chǎn)業(yè)鏈?zhǔn)桥d發(fā)集團綠色循環(huán)經(jīng)濟的成功典范。

技術(shù)優(yōu)勢明顯,公司磷礦資源利用率比國內(nèi)行業(yè)平均水平高出10%以上。在磷礦開采上面,公司引進以色列、南非的先進選礦技術(shù),加快大型選礦及配套項目使磷礦資源利用品位從現(xiàn)在的26%以上降低到18%。在磷礦使用上,堅持富礦優(yōu)用,貧礦綜合利用的原則,將高品位塊礦用于生產(chǎn)高品質(zhì)、高利潤的精細磷產(chǎn)品,高品位粉礦及選礦后的磷精礦用于濕法磷酸精制再生產(chǎn)精細磷化工產(chǎn)品,其他則用于生產(chǎn)磷復(fù)肥、飼料鈣和濕法磷酸,堅持分類使用資源使興發(fā)的磷礦資源利用率比國內(nèi)行業(yè)平均水平高出10%以上。

1.4 磷礦儲量豐厚+自有水電,兼具資源及能效優(yōu)勢

磷礦資源儲量豐厚,興發(fā)集團權(quán)益儲量達7.7億噸。磷礦石是一種不可回收的資源,同時也是我國稀缺戰(zhàn)略資源。根據(jù)2021年年報,公司自有采礦權(quán)的磷礦資源儲量約4.29億噸,此外還持有荊州荊化70%股權(quán),橋溝礦業(yè)50%股權(quán),通過控股子公司遠安吉星持有宜安實業(yè)26%股權(quán),合計磷礦權(quán)益儲量達7.7億噸,公司磷礦資源儲量豐厚。

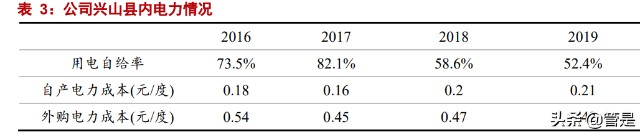

能源成本低,興發(fā)集團自有水電裝機容量達17.85萬千瓦。根據(jù)公司2021年年報,依托興山區(qū)域豐富的水電資源,公司現(xiàn)已建成水電站32座,總裝機容量17.84萬千瓦,建成分布式光伏發(fā)電站四個,總裝機容量1264千瓦,興山區(qū)域化工生產(chǎn)70%以上用電能夠自給。我們認為公司得天獨厚的水資源,在“碳中和、碳達峰”背景下,以綠色清潔的水電為節(jié)能減排做出自己的貢獻。

我們認為,在“雙碳”背景下,磷礦資源開采及水電準(zhǔn)入規(guī)范將日趨嚴格,興發(fā)集團的磷礦及自有水電資源將為公司帶來極深的護城河,公司的成本控制能力及盈利能力有望持續(xù)增強。

2 自備水電+副產(chǎn)物再利用,草甘膦、有機硅盈利能力業(yè)內(nèi)領(lǐng)先

2.1 草甘膦需求有望穩(wěn)步增長,自備水電優(yōu)勢大

草甘膦需求有望穩(wěn)步增長。草甘膦是全球施用量最大的除草劑品種,約占全球除草劑市場份額的30%。草甘膦由于下游應(yīng)用與糧食耕作相關(guān),因而總體需求具有一定剛性。根據(jù)公司半年報數(shù)據(jù),2020年全球草甘膦產(chǎn)能約110萬噸,其中國外產(chǎn)能約37萬噸,剩余產(chǎn)能主要集中在中國。根據(jù)卓創(chuàng)咨詢數(shù)據(jù),2021年國內(nèi)草甘膦總產(chǎn)量59.2萬噸,同比增長7.6%,過去5年草甘膦產(chǎn)量復(fù)合增長率4.3%,我們認為隨著轉(zhuǎn)基因作物種植面積增加及百草枯等除草劑逐漸退出市場,草甘膦不可替代性將進一步增強,市場需求預(yù)計將保持穩(wěn)定增長。

草甘膦庫存尚處歷史低位,高位價格有望延續(xù)。2021年,受海外市場需求持續(xù)強勁,黃磷、醋酸、甘氨酸等原材料價格持續(xù)大幅上漲以及行業(yè)低庫存等因素疊加影響,草甘膦面臨較強成本支撐以及需求動力,行業(yè)景氣度顯著提升。根據(jù)國家統(tǒng)計局數(shù)據(jù),截至今年3月10日,草甘膦價格69,312元/噸,較上年同期增長132%。根據(jù)卓創(chuàng)資訊數(shù)據(jù),目前草甘膦月度社會庫存近5.54千噸,庫存處于歷史低位,考慮到草甘膦生產(chǎn)的主要原材料黃磷、甘氨酸等價格仍處于較高水平,我們認為草甘膦價格有望維持高位運行。

興發(fā)集團草甘膦具備規(guī)模優(yōu)勢。公司于2006年通過合資設(shè)立泰盛公司的方式進軍草甘膦領(lǐng)域,于2014年繼續(xù)收購股權(quán)使草甘膦資產(chǎn)并入上市公司。泰盛公司于2014年成為國內(nèi)首批通過草甘膦環(huán)保核查的企業(yè),環(huán)保處于領(lǐng)先地位。目前公司擁有草甘膦產(chǎn)能18萬噸,今年二季度公司還將有5萬噸草甘膦新增產(chǎn)能投放,產(chǎn)能規(guī)模位居國內(nèi)第一,草甘膦高景氣局面下,公司業(yè)績有望充分受益。

興發(fā)集團自備水電優(yōu)勢大,黃磷及草甘膦生產(chǎn)成本較同行分別低2,058元/噸和761元/噸。草甘膦工藝生產(chǎn)過程中主要原材料包括黃磷(單耗0.37噸)、甘氨酸(單耗0.55噸),公司自身配套10萬噸甘氨酸產(chǎn)能,能夠充分滿足公司現(xiàn)有草甘膦產(chǎn)能生產(chǎn);此外,原料黃磷生產(chǎn)需要消耗大量的電力(每生產(chǎn)一噸黃磷,耗電量約1.4萬度),公司現(xiàn)已建成水電站32座,總裝機容量17.85萬千瓦,興山區(qū)域化工生產(chǎn)70%以上用電能夠自給。我們認為,豐富的水電資源能夠為公司提供成本低廉、供應(yīng)穩(wěn)定的電力保障,在雙碳背景下,公司的競爭優(yōu)勢有望進一步凸顯。根據(jù)公司公告,2019年公司興山縣內(nèi)自有發(fā)電成本為0.21元/度,遠低于當(dāng)年外購電價的0.42元/度,我們假設(shè)公司黃磷生產(chǎn)用電量自給率為70%,僅僅從用電角度計算,公司黃磷及草甘膦的生產(chǎn)成本較同行分別低2,058元/噸和761元/噸。

2.2 有機硅需求高景氣,氯甲烷副產(chǎn)物再利用,生產(chǎn)成本顯著降低

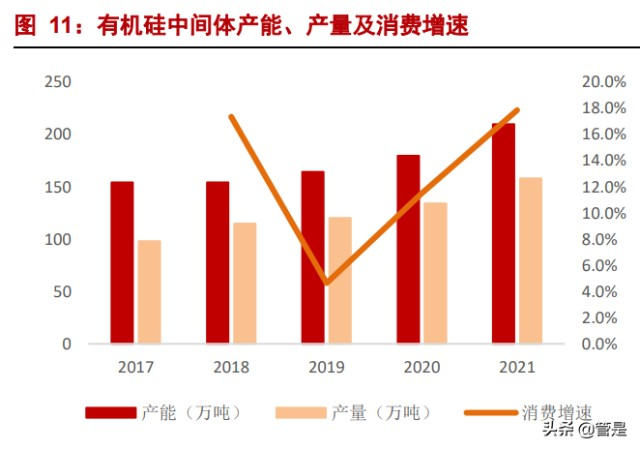

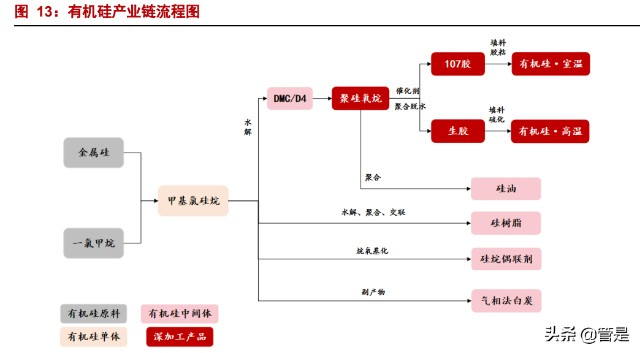

有機硅過去5年表觀消費量復(fù)合增速高達10.8%。近年來,隨著國內(nèi)建筑、新能源汽車、光伏等行業(yè)對有機硅材料的旺盛需求,我國有機硅產(chǎn)業(yè)發(fā)展十分迅速。2021年,全球有機硅單體產(chǎn)能約600萬噸,國內(nèi)有機硅單體產(chǎn)能約200萬噸,國內(nèi)有機硅產(chǎn)能大約占全球總量的1/3。根據(jù)卓創(chuàng)資訊數(shù)據(jù),2021我國有機硅中間體表觀消費量為133.6萬噸,同比增長7.01%,過去5年的復(fù)合增速為10.8%,考慮到當(dāng)前新能源汽車和光伏發(fā)展迅猛,有機硅需求有望維持較高的增速。

有機硅價格沖高回落,但單噸盈利能力依舊可觀。2021年3月以后,隨著全球經(jīng)濟持續(xù)復(fù)蘇,國內(nèi)經(jīng)濟快速恢復(fù),有機硅下游企業(yè)訂單倍增,國內(nèi)單體廠家?guī)齑娴臀唬珼MC現(xiàn)貨供應(yīng)呈現(xiàn)緊張局面,疊加金屬硅、甲醇等原料價格及國際物流價格上漲等因素,DMC價格持續(xù)上漲,2021年9月,有機硅價格一度飆升至6.36萬元/噸,截至今年3月18日,有機硅報價36560元/噸,價格同比去年仍明顯提升。盡管有機硅價格較此前高點有所回落,但根據(jù)我們的測算,當(dāng)前價格下有機硅單噸盈利仍在1萬元以上,盈利能力依舊可觀。

擴產(chǎn)意愿明確,興發(fā)集團有機硅產(chǎn)業(yè)綜合競爭力與市場影響力有望進一步提升。公司全資子公司湖北興瑞目前擁有有機硅單體設(shè)計產(chǎn)能36萬噸/年,并形成下游15萬噸/年硅橡膠、3萬噸/年密封膠以及2萬噸/年硅油產(chǎn)能;公司控股孫公司內(nèi)蒙興發(fā)目前在建40萬噸/年有機硅單體生產(chǎn)裝置,計劃2023年6月建成投產(chǎn),我們認為未來待內(nèi)蒙興發(fā)有機硅單體投產(chǎn)后,公司有機硅產(chǎn)業(yè)綜合競爭力與市場影響力有望進一步提升。

氯甲烷副產(chǎn)再利用,興發(fā)集團有機硅生產(chǎn)成本低于同行。基于掌握的先進生產(chǎn)工藝以及宜昌園區(qū)內(nèi)草甘膦裝置的有效協(xié)同,公司有機硅生產(chǎn)成本控制能力居國內(nèi)前列。公司草甘膦副產(chǎn)氯甲烷原料能夠得到充分利用,按照每生產(chǎn)一噸有機硅需要消耗0.88噸氯甲烷計算,基于當(dāng)前氯甲烷的銷售價格及生產(chǎn)成本,公司有機硅生產(chǎn)成本可降低約1,400元/噸。

3 磷肥有望維持高景氣,礦肥一體化優(yōu)勢明顯

3.1 國內(nèi)磷礦石開采受限或成常態(tài),磷礦資源有望重新定價

我國磷礦石年產(chǎn)量占全球40%,但磷礦石儲量僅占4.5%。根據(jù)USGS統(tǒng)計,2020年全球磷礦石儲量總計約710億噸,其中摩洛哥及西撒哈拉擁有500億噸磷礦石儲量,占比約70%,中國儲量32億噸,占比僅4.5%。全球2020年磷礦石產(chǎn)量2.23億噸,中國為9,000萬噸,占比高達40.4%。總體而言,我國磷礦石開采量較大,但儲備資源并不豐厚。

磷礦資源屬于不可再生資源已經(jīng)被我國定性為戰(zhàn)略性礦產(chǎn)資源。由于磷礦不可再生的特點,為保障國家經(jīng)濟安全、國防安全和戰(zhàn)略新興產(chǎn)業(yè)發(fā)展需求,2016年7月,國務(wù)院批復(fù)通過的《全國礦產(chǎn)資源規(guī)劃(2016—2020年)》首次將非金屬礦產(chǎn)磷列入24種礦產(chǎn)戰(zhàn)略性礦產(chǎn)之一,并明確指出要加強中低品位礦利用,并保持開采總量不超過1.5億噸/年。國內(nèi)環(huán)保政策收緊,磷礦主產(chǎn)省分別出臺政策限采。我國從2016年開啟第一輪環(huán)保督查,2019年開啟第二輪環(huán)保督查,整治高污染企業(yè),進行供給側(cè)改革。磷化工產(chǎn)業(yè)是典型的高污染行業(yè),是環(huán)保督查的重點,不少較小規(guī)模的磷礦企業(yè)因此停采。2019年4月30日,生態(tài)環(huán)境部印發(fā)《長江“三磷”專項排查整治行動實施方案》,“三磷”整治重點落實在磷礦、磷化工以及磷石膏庫三個領(lǐng)域,對水處理、粉塵處理以及生態(tài)環(huán)境進行重點整改,以“一企一策”的方式推進綜合整治。方案將指導(dǎo)湖北、四川、貴州、云南、湖南、重慶、江蘇等7省(市)開展集中排查整治。長江經(jīng)濟帶集中了大部分磷礦企業(yè),此次“三磷”治理針對性更強,整合力度更大,加速了磷礦產(chǎn)業(yè)規(guī)模小、污染不達標(biāo)等落后產(chǎn)能的出清。同時針對磷礦資源豐富的各省也出臺了相應(yīng)的環(huán)保及限采政策。

開采受限將成為長期所趨,磷礦石資源有望重新定價。根據(jù)國家統(tǒng)計局數(shù)據(jù),2017—2020年我國磷礦石產(chǎn)量逐年下降,考慮到我國磷礦石資源本身并不富裕的現(xiàn)狀,以及“雙碳”政策+環(huán)保趨嚴的限制,我們認為國內(nèi)磷礦石開采受限將成為長期所趨。另一方面,需求端磷礦石主要下游包括磷肥、草甘膦等,整體需求偏剛性,且隨著新能源汽車的逐步推廣,磷酸鐵鋰電池的需求有望增加磷礦石的消耗。從中長期考慮,供需錯配或?qū)砹椎V石資源的重新定價。

3.2 聚焦糧食安全,磷肥價格有望維持高景氣

中央一號文件再次聚焦糧食安全,俄烏沖突或?qū)⒗^續(xù)推升糧食價格。今年2月22日,中央一號文發(fā)布,文件再次強調(diào)要全面落實糧食安全黨政同責(zé),嚴格糧食安全責(zé)任制考核,確保糧食播種面積穩(wěn)定、產(chǎn)量保持在1.3萬億斤以上。并且提出要健全農(nóng)民種糧收益保障機制,2022年適當(dāng)提高稻谷、小麥最低收購價,穩(wěn)定玉米、大豆生產(chǎn)者補貼和稻谷補貼政策。另一方面,根據(jù)中國國際貿(mào)易信息委員會數(shù)據(jù),2021年,中國進口糧食16,453.9萬噸,占糧食總產(chǎn)量(68,285萬噸)的24.1%,這意味著我國糧食的進口依賴度依然較高。此外,今年以來“俄烏”沖突也強化了全球?qū)τ诩Z食安全問題的關(guān)注,根據(jù)聯(lián)合國糧農(nóng)組織提供的數(shù)據(jù)顯示,俄羅斯是全球最大的小麥出口國,烏克蘭則排名第五,兩國占全球谷物出口的三分之一以上。聯(lián)合國糧農(nóng)組織日前發(fā)出警告,如果僵局持續(xù),全球糧食價格可能在目前創(chuàng)紀錄的水平上將再激增20%。

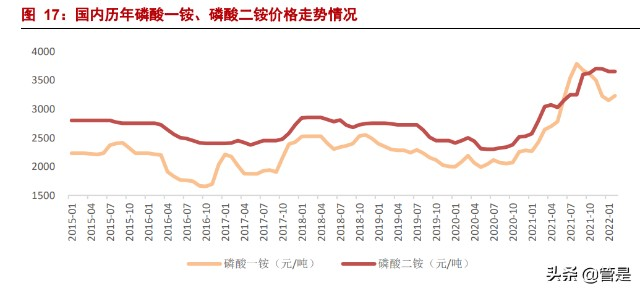

成本端推升疊加需求端拉動,磷肥價格有望維持高景氣。在前文我們分析了磷肥成本端磷礦石的價值中樞有望上移,一定程度將對磷肥價格形成支持;一號文件從綱領(lǐng)政策的維度穩(wěn)定了糧食種植面積和盈利能力,有望激發(fā)種植戶的種糧積極性,從而提振對磷肥的需求量。根據(jù)隆眾化工數(shù)據(jù),截至目前,國內(nèi)磷酸一銨和磷酸二銨的價格分別為3,229元/噸和3,650元/噸,同比去年分別增長33.2%和30.7%,我們認為在當(dāng)前磷肥行業(yè)成本端推升及需求端拉動的背景下,磷肥價格有望維持高景氣。

3.3 礦肥一體化,磷肥業(yè)務(wù)具備成本優(yōu)勢

我們測算,公司單噸磷肥生產(chǎn)成本較行業(yè)平均水平低500元以上。公司現(xiàn)有磷礦石415萬噸/年,磷肥100萬噸/年(磷酸一銨20萬噸,磷酸二銨80萬噸),根據(jù)公司公告,公司宜都園區(qū)內(nèi)參股公司星興藍天40萬噸/年合成氨項目已于2021年6月建成投產(chǎn),宜都興發(fā)二期項目中的120萬噸硫酸裝置目前仍處于試車狀態(tài)。根據(jù)我們的測算,公司每生產(chǎn)一噸磷銨,其生產(chǎn)成本較行業(yè)內(nèi)沒有磷礦石及合成氨產(chǎn)能的磷肥生產(chǎn)企業(yè)低500元/噸以上,成本優(yōu)勢明顯。此外,隨著公司后續(xù)硫酸裝置的投入運行,待達產(chǎn)達效后,公司磷銨生產(chǎn)成本還將進一步降低,屆時公司將實現(xiàn)礦肥一體化原料自給率進一步提升,成本優(yōu)勢進一步增強。

4 精細磷化工業(yè)務(wù)持續(xù)推進,有望打開公司第二成長曲線

向精細磷化工業(yè)務(wù)延伸,有望打開公司第二成長曲線。除了在傳統(tǒng)業(yè)務(wù)上深耕細作,公司在精細磷化工業(yè)務(wù)層面同樣在持續(xù)延伸。根據(jù)公司公告,2021年公司研發(fā)費用投入合計達8.62億元,同比增長130.48%,我們認為公司正在由依賴于磷礦和水電資源的傳統(tǒng)磷礦化工企業(yè)向高技術(shù)壁壘、高附加值精細化工企業(yè)轉(zhuǎn)型。近年來公司著重布局了更有發(fā)展前景的電子化學(xué)品,并于2021年攜手華友鈷業(yè),進軍磷酸鐵鋰,我們認為隨著公司逐步向精細磷化工業(yè)務(wù)延伸,有望打開公司第二成長曲線。

4.1 攜手華友鈷業(yè),進軍磷酸鐵鋰

過去5年新能源汽車銷量復(fù)合增長率高達35%。2016—2020年,全球新能源車復(fù)合增長率達35%,國內(nèi)新能源汽車復(fù)合增長率達到28%,根據(jù)國務(wù)院印發(fā)的《新能源汽車產(chǎn)業(yè)發(fā)展規(guī)劃(2021—2035年)》以及各國制定的新能源汽車推動政策,預(yù)計2021—2025年全球新能源車復(fù)合增長率將維持在35%,國內(nèi)新能源汽車復(fù)合增長率將達到30%,至2025年全球新能源車銷量為1,379萬輛,國內(nèi)新能源車銷量為515萬輛。

受全球能源產(chǎn)業(yè)轉(zhuǎn)型升級以及國內(nèi)“雙碳”目標(biāo)提出的影響,新能源鋰電產(chǎn)業(yè)快速發(fā)展,正極材料市場需求持續(xù)提升。根據(jù)高工產(chǎn)研鋰電研究所數(shù)據(jù),2021年我國動力電池出貨量達220 GWh,較2020年同期大幅增長175%。其中磷酸鐵鋰動力電池出貨量為117 GWh,同比增長270%;三元鋰電池出貨量為103 GWh,同比增長114%。我們認為此前由于新能源車補貼額度與動力電池能量密度直接掛鉤,磷酸鐵鋰電池能量密度較低,發(fā)展受到一定限制。隨著2020年比亞迪及寧德時代等企業(yè)通過引入刀片電池,CTP(Cell to Pack)等技術(shù)優(yōu)化動力電池內(nèi)部結(jié)構(gòu)的方式顯著提升了磷酸鐵鋰電池包的能量密度,磷酸鐵鋰作為一種循環(huán)性能優(yōu)異、成本較低的新能源鋰電池正極材料,其市場份額有望不斷提升。

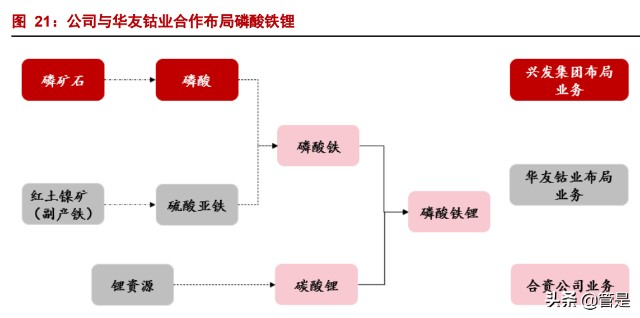

興發(fā)集團+華友鈷業(yè),有望打造磷酸鐵鋰一體化產(chǎn)業(yè)鏈。2021年11月,興發(fā)集團與華友鈷業(yè)簽訂合作框架協(xié)議,擬在湖北宜昌合作投資磷礦采選、磷化工、濕法磷酸、磷酸鐵及磷酸鐵鋰材料的一體化產(chǎn)業(yè),計劃建設(shè)50萬噸磷酸鐵、50萬噸磷酸鐵鋰及相關(guān)配套項目。興發(fā)集團作為國內(nèi)排名前列的精細磷化工企業(yè),磷礦石資源儲備豐富,精制磷酸制備工藝成熟,生產(chǎn)磷酸鐵所需精制磷酸、雙氧水、液氨等原材料均已自身配套。華友鈷業(yè)不僅在原材料有所配套,印尼布局的鎳鐵資源,還通過參股澳洲上市公司AVZ間接布局剛果金Manono鋰輝石礦床項目;還通過收購,對行業(yè)領(lǐng)先的鋰電池正極材料生產(chǎn)商巴莫科技實現(xiàn)控股。我們認為興發(fā)集團攜手華友鈷業(yè)的合資項目,一方面有望憑借在原材料上天然的配套優(yōu)勢,獲得明顯高于其他磷酸鐵生產(chǎn)企業(yè)的盈利能力;另一方面有望借助華友鈷業(yè)在鋰電池正極材料積累的客戶優(yōu)勢,加快客戶導(dǎo)入速度,實現(xiàn)快速放量。

4.2 持續(xù)加碼濕電子化學(xué)品,推進國產(chǎn)化替代進程

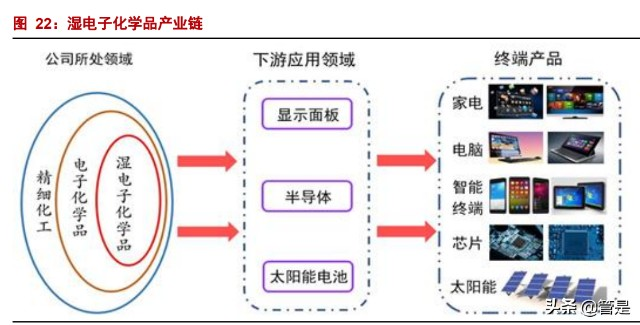

精細化工皇冠上的明珠-電子化學(xué)品。作為顯示面板、半導(dǎo)體、太陽能電池等制作過程中不可缺少的關(guān)鍵性原材料,濕電子化學(xué)品因其高技術(shù)含量、高性能參數(shù)而和電鍍化學(xué)品、電子特氣、光刻膠、印刷電路板材料、特種氣體硅片磨拋材料以及環(huán)氧膜塑封料、抗蝕干膜等共同被譽為“精細化工皇冠上的明珠”。

濕電子化學(xué)品一般可劃分為通用濕電子化學(xué)品和功能濕電子化學(xué)品,通用濕電子化學(xué)品一般為單成份、單功能化學(xué)品。功能濕電子化學(xué)品指通過復(fù)配手段達到特殊功能、滿足制造中特殊工藝需求的復(fù)配類化學(xué)品。通用濕電子化學(xué)品由于應(yīng)用更為廣泛,用量明顯更高。根據(jù)中國電子材料行業(yè)協(xié)會數(shù)據(jù),2019年我國濕電子化學(xué)品需求量中,通用濕電子化學(xué)品占比達88.2%,其中過氧化氫、氫氟酸、硫酸等用量位于前列;功能濕電子化學(xué)品占比為11.8%。

半導(dǎo)體擴產(chǎn)疊加面板產(chǎn)能轉(zhuǎn)移,中國濕電子化學(xué)品市場前景廣闊。根據(jù)智研資訊數(shù)據(jù),我國2020年濕電子化學(xué)品市場已超過百億規(guī)模。受益于半導(dǎo)體和面板國產(chǎn)替代,濕電子化學(xué)品需求快速增長,根據(jù)中國電子材料行業(yè)協(xié)會數(shù)據(jù)顯示,近年來我國三大應(yīng)用市場濕電子化學(xué)品需求量大幅提升,2020年濕電子化學(xué)品需求量約147.04萬噸,相較于2018年市場需求量90.51萬噸增長62.56%。其中2020年面板行業(yè)、半導(dǎo)體領(lǐng)域、太陽能市場需求量分別約為69.10萬噸、43.53萬噸、34.41萬噸。高速增長的需求,大力推動著整個濕電子化學(xué)品行業(yè)的發(fā)展,行業(yè)呈現(xiàn)出欣欣向榮的發(fā)展態(tài)勢。

半導(dǎo)體濕電子化學(xué)品國產(chǎn)化率總體仍較低,國產(chǎn)替代勢在必行。根據(jù)電子材料行業(yè)協(xié)會統(tǒng)計,2018年中國大陸企業(yè)僅占全球濕電子化學(xué)品全球市場份額的11%,其中半導(dǎo)體領(lǐng)域濕電子化學(xué)品國產(chǎn)化率約30%,在8英寸及以上晶圓加工中濕電子化學(xué)品國產(chǎn)化率不足20%;顯示面板領(lǐng)域濕電子化學(xué)品國產(chǎn)化率同樣不容樂觀,2018年約為35%,在高世代面板生產(chǎn)線中,濕電子化學(xué)品國產(chǎn)化率不足30%。為實現(xiàn)芯片自主可控,滿足下游面板、半導(dǎo)體企業(yè)對高端濕電子化學(xué)品市場的需求,加快推進濕電子化學(xué)品國產(chǎn)化進程勢在必行。

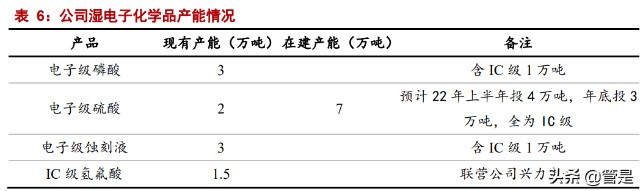

十多年刻苦攻堅,興發(fā)集團濕電子化學(xué)品已初具規(guī)模。產(chǎn)能規(guī)模居行業(yè)前列:根據(jù)公司2021年中報,公司控股子公司興福電子當(dāng)前已經(jīng)形成3萬噸電子級磷酸(含IC級1萬噸)、2萬噸電子級硫酸(全為IC級)、3萬噸電子級蝕刻液產(chǎn)能(含IC級1萬噸),此外聯(lián)營公司興力電子1.5萬噸/年IC級氫氟酸裝置已建成投產(chǎn)。產(chǎn)品質(zhì)量總體處于國際先進水平。

定位電子新材料龍頭,興福電子擬分拆上市。當(dāng)前興福電子正在新建7萬噸/年IC級硫酸項目,預(yù)計于2022年上半年投產(chǎn)4萬噸,2022年底投產(chǎn)3萬噸。2021年8月,為做大、做強、做優(yōu)微電子新材料產(chǎn)業(yè),公司正式啟動興福電子分拆上市工作。我們認為隨著產(chǎn)能的持續(xù)擴張,興福電子有望成為國際一流的電子化學(xué)品生產(chǎn)基地,為公司打開新的利潤增長空間。

4.3 二甲基亞砜龍頭,持續(xù)受益于景氣周期上行

萬能溶劑——二甲基亞砜(DMSO),具有高極性、高沸點、熱穩(wěn)定性好、非質(zhì)子、與水混溶的特性,既是一種氫鍵破壞劑,還是一種具有吸濕性的可燃液體,因其能溶于乙醇、丙醇、苯和氯仿等大多數(shù)有機物,被譽為“萬能”溶劑,廣泛應(yīng)用于農(nóng)藥、醫(yī)藥、集成電路、碳纖維等領(lǐng)域。

受下游碳纖維等需求拉動,二甲基亞砜價格持續(xù)上漲。近年來隨著碳纖維、集成電路等下游的快速發(fā)展,二甲基亞砜市場行情持續(xù)上行。以碳纖維為例,隨著風(fēng)電、航空航天、體育休閑和工業(yè)應(yīng)用對碳纖維的需求大幅度增加,2016—2018年全球碳纖維需求量維持10%左右的平均增速,截至2020年,全球碳纖維需求總量約11.2萬噸。假設(shè)未來碳纖維需求增速仍以每年10%的速度增長,2023年全球碳纖維需求總量有望達到15萬噸左右,這將大幅拉動二甲基亞砜的需求。根據(jù)生意社數(shù)據(jù),2022年2月25日二甲基亞砜(國標(biāo)優(yōu)等品)市場報價為50,880元/噸,較2021年7月45,000元/噸上漲13.1%,創(chuàng)自2016年以來的價格歷史新高。

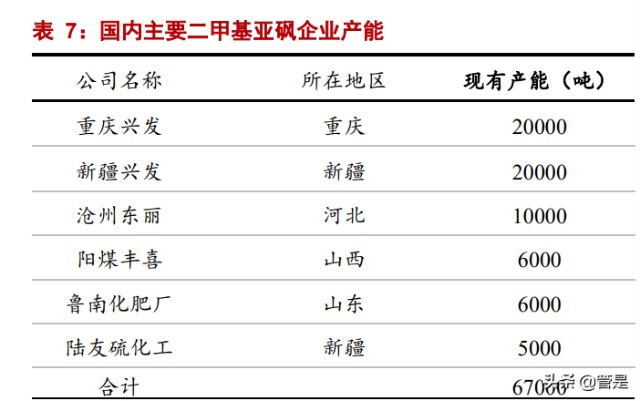

行業(yè)競爭格局高度穩(wěn)定,興發(fā)為二甲基亞砜龍頭。國內(nèi)二甲基亞砜行業(yè)格局高度集中且穩(wěn)定,自2015年以來新進入者僅陸友硫化工。興發(fā)集團為二甲基亞砜龍頭,現(xiàn)有產(chǎn)能4萬噸(權(quán)益產(chǎn)能3萬噸),市場占有率約60%,此外新疆興發(fā)目前在建2萬噸,預(yù)計22年7月份投產(chǎn),屆時公司擁有二甲基亞砜產(chǎn)能6萬噸,權(quán)益產(chǎn)能5萬噸,進一步鞏固公司市場龍頭地位。我們認為在二甲基亞砜景氣上行周期,公司產(chǎn)能的增加將進一步提升公司盈利能力。

5 盈利預(yù)測

關(guān)鍵假設(shè)草甘膦及甘氨酸業(yè)務(wù)板塊:受益于供需結(jié)構(gòu)緊俏,草甘膦價格中樞有望持續(xù)上行,考慮到興發(fā)集團將于今年年中釋放5萬噸草甘膦新增產(chǎn)能增量,我們假設(shè)公司2022—2024年,草甘膦的銷售均價分別為:4.5萬元/4.4萬元/4.4萬元,銷量分別為20萬噸/23萬噸/24萬噸,另外,由于公司擁有配套甘氨酸以及黃磷產(chǎn)能,主要原材料基本滿足自給自足,我們假設(shè)噸草甘膦生產(chǎn)成本基本保持不變。

有機硅業(yè)務(wù)板塊:受益于有機硅下游需求的蓬勃發(fā)展,有機硅產(chǎn)品價格有望高位保持,考慮到公司有機硅產(chǎn)能于去年年中投放,我們預(yù)計2022-2024年公司有機硅銷量穩(wěn)步增長;成本端方面,受益于氯甲烷原材料的配套自供,我們預(yù)計公司有機硅噸生產(chǎn)成本保持不變。基于上述原因,假設(shè)公司有機硅業(yè)務(wù)2022—2024年的銷量、價格分別為18萬噸/22萬噸/30萬噸,3.0萬元/3.0萬元/2.8萬元。

化肥業(yè)務(wù)板塊:由于疫情及“俄烏”沖突等多方面影響,全球?qū)Z食安全問題重視程度較高,糧食價格已于去年開啟上行通道,我們認為這對磷肥的銷售價格形成有力支撐,我們預(yù)計磷肥價格有望高位保持,成本端方面,由于公司自有磷礦石及合成氨配套裝置,成本控制能力較強,我們假設(shè)2022—2024年公司磷肥的單噸成本保持不變,銷量及均價分別為:105萬噸/100萬噸/100萬噸,3,300元/3,200元/3,200元。